税务合规与优化:越南税收制度对中国企业的影响

ժҪ�� 01税收制度综述越南税收体系涵盖了企业所得税、个人所得税、增值税、资源税、环境税及房地产税等多个税种,经过多年的改革与调整,越南的税收制度已与国际接轨,形成了一

越南税收体系涵盖了企业所得税、个人所得税、增值税、资源税、环境税及房地产税等多个税种,经过多年的改革与调整,越南的税收制度已与国际接轨,形成了一套合理的税收结构。1. 企业所得税(Corporate Income Tax)企业在越南境内产生的所有收入都要缴纳企业所得税(CIT),无论外国企业是否在越南设有子公司,或者该子公司是否被视为常设机构(Permanent Establishment,PE)。企业所得税税率为20%,是对公司或组织获得的利润(总收入减去费用)征收的直接税。石油和天然气行业的公司,企业所得税率在32%到50%之间。2. 营业牌照税(Business License Tax)营业牌照税(BLT)是对在越南从事商业活动的实体征收的一种间接税,由在越南开展业务的企业按每个日历年缴纳。所有在越南经营业务的公司、组织或个人(包括分支机构、商店和工厂)以及外国投资者都须缴纳营业牌照税。营业牌照税每年从100万越南盾到300万越南盾不等。所有在越南生产和交易商品和服务的组织和个人都有义务缴纳增值税(VAT)。增值税税率分为零税率、5%和10%。零税率适用于出口商品,5%的税率适用于农业、医药、卫生教学和科学技术服务等。10%的税率为标准税率。4. 个人所得税(Personal Income Tax)越南的个人根据其居民身份缴纳个人所得税。个人所得税税率表根据收入水平而定,税率从5%到35%不等。越南的居民纳税人须满足以下标准之一:(1)从抵达越南的第一天起连续12个月内在越南居住183天或以上;

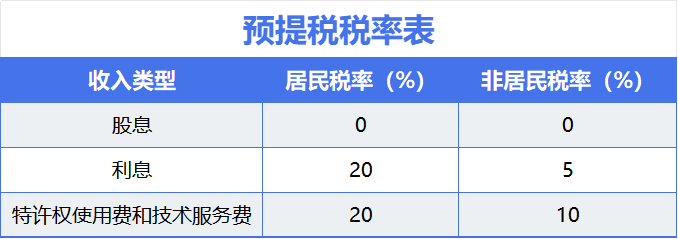

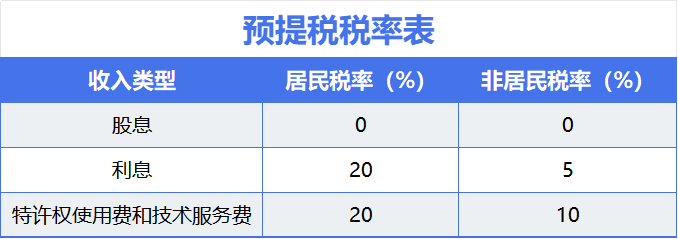

预提税又称预留税,是指一国政府对没有在该国境内设立常设机构的外国公司、企业和其他经济组织从该国取得的应税款项,实行由支付单位按支付金额代扣代缴所得税的制度。越南居民和非居民公司的股息不征收预提税。非居民公司的利息预提税税率为5%,根据税收协定可以进一步降低。居民公司的利息、特许权使用费和技术服务费的预提税税率为20%。

6. 特别消费税(Special Consumption Tax)特别消费税是一种适用于11类产品和6类服务的生产或进口的消费税,这类产品和服务为奢侈品或非必需品,如酒精和烟草产品等。公司在进口和销售该类产品时都需缴纳特别消费税。但是,为了避免过度的税收负担,进口的特别消费税可以抵扣销售时发生的特别消费税。7. 外国承包商税(Foreign Contractor Tax)如果外国企业根据与越南当地组织和个人的合同在越南开展业务或赚取收入,则被视为外国承包商。越南的外国承包商有义务支付适用于越南当地公司的相同税率,包括进出口关税、个人所得税和税务主管部门要求的其他税收。越南政府力求构建一个高效、精简的现代税制体系。税制改革将围绕以下四个方向展开:

提高透明度与公平性:确保每位纳税人在同等条件下公平纳税,消除税收歧视与不当竞争。

简化税收程序:减轻纳税人负担,提高税收征管效率。

鼓励投资与创新:通过税收激励措施,激发企业活力,推动经济发展。

适应全球经济变化:灵活调整税率和税种,以应对国际经济环境的变动。

越南政府正通过一系列措施,加强税收征管,确保税收法规得到有效执行。这包括:

加强税务机关能力建设,提升税务人员的业务能力和服务水平。

推进税务信息系统建设,实现税收数据的电子化管理和实时监控。

加大税收法规执行力度,确保税收法规的权威性和有效性。

随着数字经济的蓬勃发展,越南政府正积极应对数字经济中的税收管理挑战。通过以下方式加强税收管理:

加强对国际电子商务交易的征税权,确保税收收入的稳定增长。

采用预约定价安排等方式,确保含税价格的合理性和公平性。

在税务管理中使用电子发票等数字化手段,提高税收管理的效率和透明度。

越南政府积极参与国际税收征管合作,共同打击跨国逃避税行为。通过签署《多边税收征管互助公约》等合作机制,加强与其他国家的税收信息交换和征管合作,共同维护国际税收秩序和公平。

��ǩ��